空き家売却は買取業者の利用がおすすめ | 買取業者の選び方とポイント

空き家の売却をどこに依頼すべきかお悩みではありませんか。古い空き家や立地条件が厳しい空き家の売却には、専門の買取業者を利用するのがおすすめです。...

不動産業を営んでいない一般の個人が不動産を売買するのは、主にマイホームの購入や売却、そして相続した不動産を売却する場合に限られることが多いでしょう。ここでは、特に親から相続した実家を売却するケースを念頭に置き、不動産を売却する際の税金の概要や特別控除、特例の適用可否について分かりやすく解説します。

目次

実家相続の基本的な流れは以下の通りです。

実家を相続する際には、誰が相続するのか、住むのか、売るのかなどについて兄弟間で話し合う必要があります。相続した実家の名義変更を行う前に、遺言書の有無の確認や財産全体の確認が重要です。

以下に、遺言書の確認や遺産分割協議など、実家相続の基本的な流れを分かりやすく解説します。

実家を相続したら、まずは遺言書の有無を確認します。法的に有効な遺言書がある場合とない場合では、遺産の分け方が異なります。遺言書の改ざんを防ぐために、公証役場や法務省、司法書士に預けたり、銀行の貸金庫に原本を保管するケースもあります。遺言書を探す際には、心当たりのある場所に問い合わせてみましょう。自宅のわかりにくい場所に隠されている場合もあります。

遺言書には公正証書遺言や自筆遺言があります。被相続人が法的に有効な遺言書を残していた場合は、その内容に従って遺産を分けます。故人が自己流で書いた遺言書が有効と認められないこともあるため注意が必要です。法的に有効な遺言書がない場合は、全ての遺産が全ての相続人の共有状態で引き継がれます。ただし、相続人全員の同意があれば、遺産分割協議で決めた割合で配分することができます。

財産の内容と総額を確認するために、全ての財産を調査します。これは、相続税の把握や相続に関する協議を円滑に進めるためです。財産には被相続人が遺した「金銭に変えられる全ての財産」が含まれ、実家の物件や土地も含まれます。また、住宅ローンやその他の借金などの債務も含まれます。家にローンが残っていた場合、相続人に支払い義務が生じるので注意が必要です。

もし家の価値よりもローンの残債が多い場合、不利益を被る相続になる可能性があります。そのため、不動産を相続する際には不動産査定を受けることをおすすめします。不動産の価値を明確にして相続内容を決めないと、相続後に兄弟間でトラブルになる可能性があるためです。

相続財産の内容と相続方法を決めるために、相続権がある人全員で遺産分割協議を行います。遺産分割協議とは、相続する全ての財産の分割方法について相続人全員で話し合うことです。遺産分割協議は、1人でも欠席する場合には無効になります。

具体的には、予め確認しておいた相続内容や相続税の金額を参照しながら、相続するものと権利を放棄するもの、誰が相続するかを決めます。不動産相続の場合、遺産の分割方法は以下の4つがあります。

この中から財産の価額や税金、相続に対する気持ちなどを考慮して適した分割方法を選びます。相続人は遺産分割協議で決定した内容を「遺産分割協議書」として作成しなければなりません。遺産分割協議書は、相続手続きに使用される重要な書類です。

遺産分割協議が難航する場合、家庭裁判所の分割調停を利用する手段もあります。遺産分割協議に関するトラブルと対処法については、専門の記事などを参考にしてください。

実家や金銭を相続した場合、相続税の支払いが必要になることがあります。相続が発生した日を含む翌日から10ヶ月以内に相続税を申告する必要があります。

ただし、相続税が課税されるのは、相続財産の総額が一定の金額を超えた場合のみです。相続財産が相続税の基礎控除内であれば、相続税は発生せず、申告も不要です。まず、自分が相続した財産が課税対象かどうかを確認しましょう。

相続税の基礎控除は以下の計算式で求めます。

「3,000万円 + 600万円 × 法定相続人の数」

申告期限内に遺産分割協議が整わない場合、相続税の軽減措置が受けられなくなることがあるため注意が必要です。相続税の申告や相談には専門的な知識が求められるため、相続税に詳しい税理士や税務署に相談することをおすすめします。

親から相続した実家を売却する際には、印紙税、譲渡所得税、住民税の3種類の税金がかかります。それぞれの税金について詳しく解説します。

印紙税は、不動産売買契約書を作成する際にかかる税金です。この税額は、契約書に記載された契約金額に応じて段階的に増えていきます。以下の表で確認できます。

| 契約金額 | 軽減後の税額 |

| 1万円未満 | 非課税 |

| 1万円以上、50万円以下 | 200円 |

| 50万円を超え、100万円以下 | 500円 |

| 100万円を超え、500万円以下 | 1,000円 |

| 500万円を超え、1,000万円以下 | 5,000円 |

| 1,000万円を超え、5,000万円以下 | 1万円 |

| 5,000万円を超え、1億円以下 | 3万円 |

| 1億円を超え、5億円以下 | 6万円 |

| 5億円を超え、10億円以下 | 16万円 |

| 10億円を超え、50億円以下 | 32万円 |

| 50億円超 | 48万円 |

参考:国税庁 「No.7108 不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置」

例えば、親から相続した実家の売買契約書を作成し、売買代金が4,000万円の場合、印紙税は1万円となります。この印紙税は金融機関等で納税手続きをするのではなく、郵便局等で購入した印紙を契約書に貼り、消印することで納税したことになります。

売主と買主がそれぞれ契約書を保管するために2部作成した場合、契約書1部ごとに印紙税がかかります。上記の例では1万円×2部=2万円がかかります。そのため、印紙税を節約するために、契約書正本(印紙貼付・消印済)を1部作成し、そのコピーを作成する方法が不動産売買の実務上よく用いられています。

譲渡所得税および住民税は、不動産を売却して利益が出た際に課される税金です。これらの税金の計算方法は次の通りです。

まず、①収入金額から②取得費、③譲渡費用、④特別控除を差し引いて、⑤譲渡所得(売却益)を算出します。以下に各項目を解説します。

収入金額は、不動産売買契約書に記載された売買代金です。これに加えて、買主から支払われる未経過固定資産税や都市計画税の精算金がある場合は、それも含める必要があります。

親から相続した土地の場合、親がその土地を購入した際の購入代金や購入手数料に、相続時に支払った登記費用、登録免許税などが加算されます。ただし、遺産分割に関連する訴訟費用や弁護士費用は取得費に含まれませんので注意が必要です。

親から相続した建物の場合も基本的な考え方は土地と同じです。ただし、建物の場合は、減価償却費相当額(建物の経年減価分)を計算して控除する必要があります。この減価償却費は、相続時からではなく、親が建物を取得した時点から計算する点に注意が必要です。

親から相続した実家の購入価格が不明な場合、収入金額の5%を取得費として計上することができます。

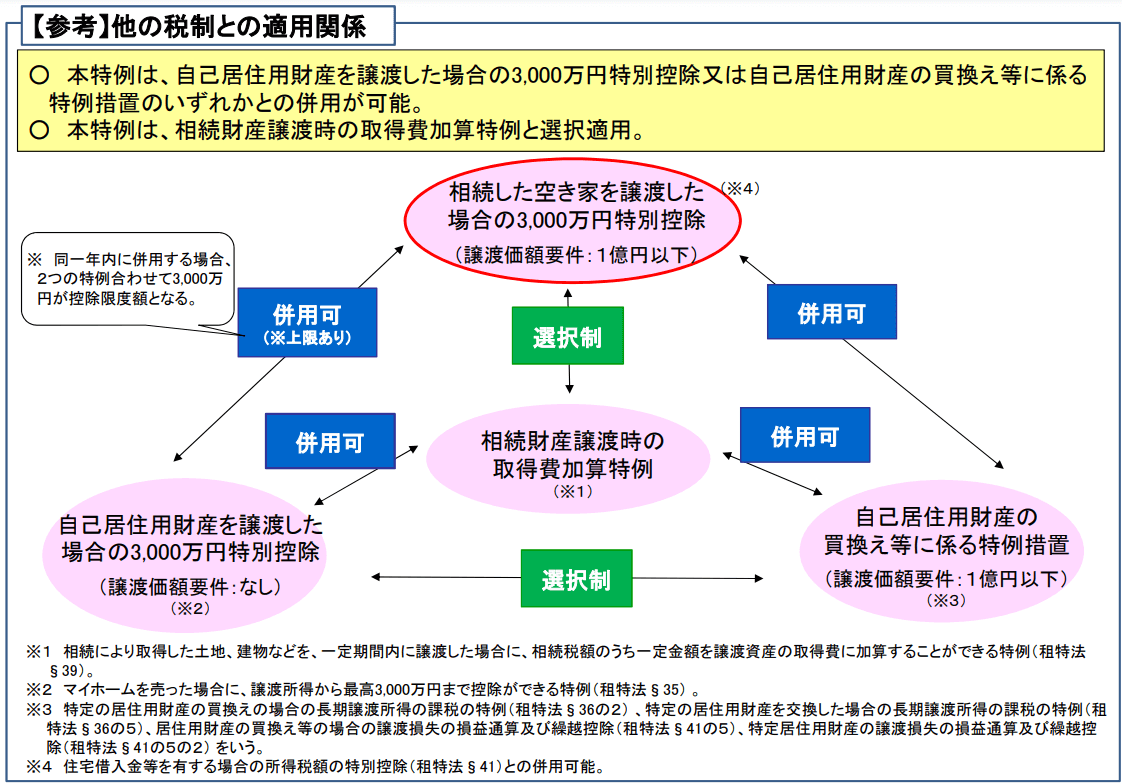

また、相続税の申告期限の翌日から3年を経過する日(通常は死亡した日から3年10カ月)までに相続した実家を売却した場合、相続税額の一部を取得費に加算することができます。この特例は「相続財産譲渡時の取得費加算特例」と呼ばれますが、「相続した空き家を譲渡した場合の3,000万円特別控除」との重複適用はできませんので注意が必要です。

譲渡費用は、不動産を売却するために直接かかった費用(仲介手数料や測量費など)を指します。修理費や維持管理費は譲渡費用には含まれないので注意が必要です。

特別控除については、次章で詳しく解説します。

次に、⑤譲渡所得(売却益)に適用される税率についてですが、不動産を売却した年の1月1日時点で、その不動産の所有期間が5年を超える場合は「長期譲渡所得」の税率、5年以下の場合は「短期譲渡所得」の税率が適用されます。相続した不動産の場合、通常は被相続人(亡くなった人)が取得した日から所有期間を計算します。

不動産を売却する際には、利用可能な特例がいくつかあります。ここでは、相続した実家を売却する場合に適用される代表的な2つの特別控除について解説します。

個人がマイホーム(居住用財産)を売却し、一定の条件を満たした場合、譲渡所得から最大3,000万円まで控除できる制度です。この制度の最も重要な適用要件は、売却した不動産が「居住用不動産」に該当するかどうかです。売主が売却直前までその不動産に住んでいた場合は問題ありません。しかし、例えば相続した実家に相続人(売主)が全く住んでおらず、空き家状態だった場合にはこの制度の適用は受けられません。

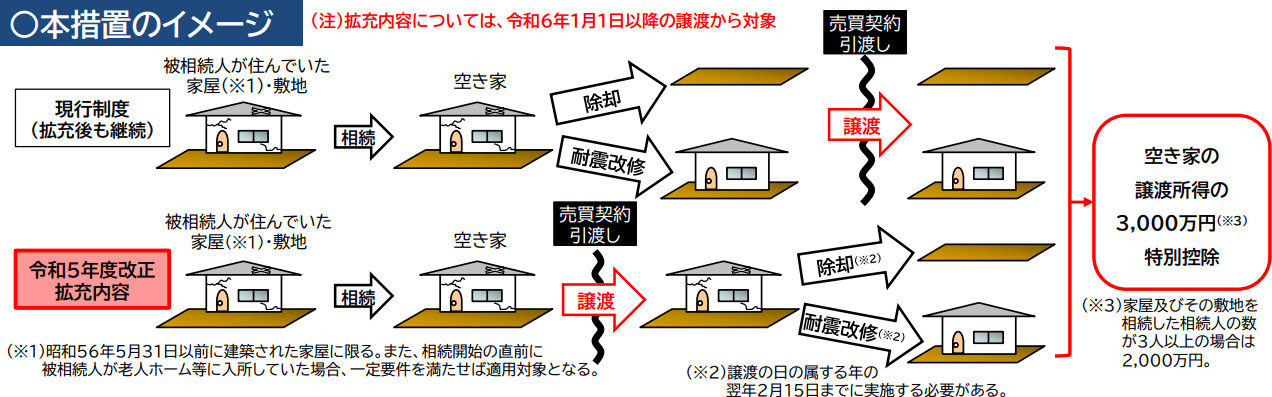

相続人が、被相続人が一人で住んでいた建物およびその敷地を相続により取得し、その空き家を売却した場合、一定の条件を満たせば、譲渡所得から最大3,000万円まで控除できる制度です。制度のイメージは以下の通りです。

参考:国土交通省 空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)について

1.売主が売却する建物・敷地の前所有者(被相続人)の相続人または包括受遺者であること

2.売主が被相続人の住んでいた建物(母屋)とその敷地の両方を相続または遺贈により取得したこと

3.売主がその建物・敷地の売却について過去にこの制度を適用していないこと

4.その建物が1981年(昭和56年)5月31日以前に建築されたものであること

5.その建物が区分所有建物(マンション等)でないこと

6.被相続人が相続開始の直前にその建物に一人で住んでいたこと

7.買主が売主の親族等でない第三者であること

8.その家屋・敷地の売却時期が、相続開始から3年を経過する日の属する年の12月31日までの間であり、かつ、制度の適用期間である2023年(令和5年)12月31日までの間であること

9.売却代金が1億円以下であること

10.相続開始時から売却時まで、その不動産が事業用、貸付用、または居住用に供されていないこと

11.その建物が売却時に耐震基準に適合していること

6.の要件については、被相続人が老人ホーム等に入所していた場合、「入所直前にその建物に一人で住んでいたこと」となります。例えば、誰かに貸していた場合や同居人がいた場合は要件を満たしません。

さらに、建物を取り壊してその敷地のみ(更地)を売却した場合、要件10は「相続開始時から建物取り壊し時まで、その建物が事業用、貸付用、または居住用に供されていないこと」、要件11は「相続開始時から売却時まで、その敷地の全てが事業用、貸付用、または居住用に供されていないこと。また、建物取り壊し時から売却時まで、その敷地が他の建物や構築物の敷地として使われていないこと」となります。

特別控除の適用要件は非常に細かいため、慎重な確認が必要です。また、各制度について併用可能な場合と併用できない場合があるため、さらに注意が必要です。

不動産のうち、建物部分は経年減価により売却益が出ることは稀です。譲渡益が出る可能性があるのは主に土地の方です。しかし、取得費の計算や特別控除などの各種特例の適用要件の判定、所得税確定申告書に添付する書類の収集は非常に難易度が高い作業です。そのため、早めに税理士に相談することをお勧めします。

実家の売却には大きな金額が動くため、何か一つのミスが大きな損失に繋がる可能性があります。以下の注意点を理解し、慎重に行動しましょう。不安がある場合は、司法書士などの専門家に相談することをお勧めします。

相続(遺言を含む)によって不動産を取得した相続人は、所有権を取得したことを知った日から3年以内に相続登記を申請する必要があります。遺産分割が成立した場合には、分割によって不動産を取得した相続人が、遺産分割の成立日から3年以内に相続登記を行わなければなりません。

これらの義務に正当な理由なく違反した場合には、10万円以下の過料(行政上のペナルティ)が科される可能性があります。

また、令和6年4月1日より前に相続が開始された場合でも、3年間の猶予があり、義務化の対象となります。不動産を相続した際は、早めに登記の申請を行いましょう。

参照:東京法務局 相続登記が義務化されました(令和6年4月1日制度開始)

前章で紹介した3,000万円特別控除など、多くの特例や控除には期限があり、期限を過ぎるとその特典を受けられなくなります。また、所有者が認知症や病気で寝たきりになると手続きを進めるのが難しくなり、結果的にその方が亡くなった後に相続人が売却することになります。

さらに、都市部の一部を除き、多くの地域で不動産価格が下落しているため、価格が下がる前に早めに売却することが損を防ぐポイントとなります。売却を考えているなら、できるだけ早く行動に移しましょう。

家は人が住んでいないと急速に劣化します。空き家を放置すると、雨漏りやシロアリの被害などが発生する可能性があり、その結果、買い手が見つからなくなることがあります。物件の問題で買い手が見つからない場合、解体して更地として売る必要が出てくるかもしれません。

空き家として放置するくらいなら、早めに売却することを検討しましょう。

いかがでしたでしょうか。

親から実家を相続した場合、活用する予定がないまま所有していると、維持費ばかりがかかってしまいます。そのため、売却は一つの選択肢となります。不動産を売却する際は大きな金額が動くため、税金も高額になりがちです。特別控除や特例を利用して節税対策をする場合、不安があれば専門家に相談することをおすすめします。

株式会社JR西日本イノベーションズが運営する「このび」は不動産の買取再販サービスです。

売却において、このびでは査定から売却まで最短で1カ月で手続きを行うほか、築古物件や仲介経由では買い手がつかなかった物件でも買取を行うことが出来ます。

自宅や不動産の売却に関する相談がありましたら、どうぞお気軽にご相談ください。

鉄道を通じて地域の発展に貢献したいとの思いから、JR西日本に入社後、鉄道電気設備の維持・管理業務に携わる。

鉄道だけでなく幅広く地域の発展に貢献したいとの想いから、不動産の買取再販を行うこのびに参画。

鉄道業務で培った高い安全性・信頼性を自身の価値観とし、お客様との信頼関係構築を第一に、一人ひとりに寄り添った提案をすることを大切にしている。

このびでは営業・リフォーム・販売の経験を持ち、現在は事業統括・推進を行っている。

「このび」を通じてお客様に豊かな生活を提供することで、地域の発展に貢献したいと考えている。

子育て真っ盛りの1児の父。趣味はキャンプ。